Số lượng khách hàng vượt 10 triệu, đâu là yếu tố tạo nên sức hút cho Techcombank?

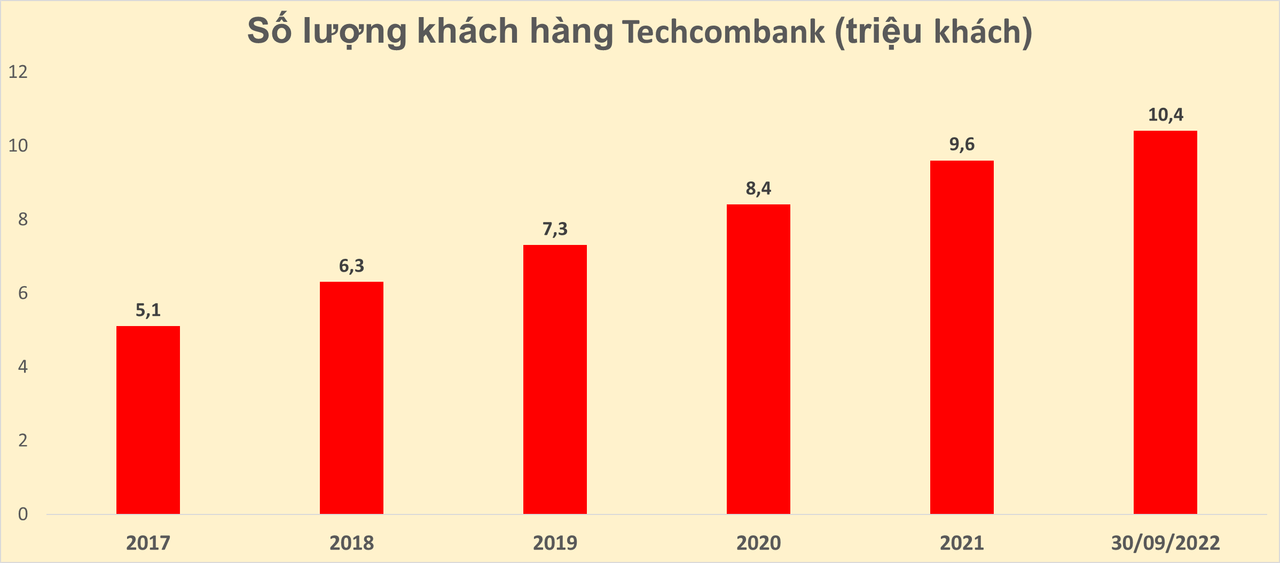

(PLVN) - Nhờ chiến lược tiên phong dựa trên am hiểu khách hàng và nắm bắt xu hướng thị trường, số lượng khách hàng của Techcombank liên tục tăng mạnh và chạm ngưỡng 10,4 triệu vào cuối tháng 9/ 2022. Thành công này có sự góp phần không nhỏ từ các giải pháp thanh toán tài chính thế hệ mới, mà ngân hàng này tiên phong dẫn dắt trên nền tảng giao dịch số Techcombank Mobile.

Đẩy mạnh năng lực phân tích dữ liệu và am hiểu khách hàng

Trong quý III/2022, bên cạnh những con số ấn tượng về doanh thu và lợi nhuận, Techcombank ghi nhận thêm 300.000 khách hàng mới, nâng tổng số lượng khách hàng lên 10,4 triệu người. CASA của Techcombank Quý III/2022 vẫn tiếp tục giữ vững vị thế đứng đầu toàn ngành, đạt tỉ lệ 46,5%.

|

Tổng Giám đốc Techcombank, ông Jens Lottner, chia sẻ: Với số lượng khách hàng tăng trưởng khoảng hơn một triệu người mỗi năm, áp lực về chuyển đổi cách thức vận hành cũng tỷ lệ thuận, nhằm đảm bảo trải nghiệm khách hàng trên nền tảng số, cũng như tại các chi nhánh. Muốn làm được điều đó, đòi hỏi ngân hàng phải đẩy mạnh hơn nữa năng lực phân tích dữ liệu và am hiểu khách hàng tốt hơn.

Đó là mục tiêu của Techcombank trong nhiều năm tới chứ không phải chỉ là trong hành trình 5 năm hiện tại. "Rõ ràng khi số lượng và dữ liệu khách hàng tăng lên, thì mức độ hoạt động hay lưu lượng hoạt động trên các ứng dụng số hóa của chúng tôi cũng phải tăng tốc phù hợp" – ông nói.

Một trong những nhiệm vụ quan trọng mà Techcombank đang thực hiện đó là xây dựng giao diện trên nền tảng số thông minh, để mang đến trải nghiệm tiện lợi và đơn giản nhất có thể đối với các khách hàng. Ví dụ điển hình là các tính năng trên ứng dụng ngân hàng điện tử Techcombank Mobile, mới ra mắt đầu năm 2022, được xây dựng dựa trên ý kiến đóng góp từ 4.000 khách hàng của Techcombank.

Hiện tại cứ 2 tuần/lần, Techcombank liên tục cập nhật thêm những tính năng mới trên ứng dụng Techcombank Mobile dành cho khách hàng cá nhân. Tổ dự án cũng được yêu cầu kiểm thử liên tục với sản phẩm để giảm thiểu cao nhất rủi ro gian lận, hay mạo danh. Techcombank hiện đã hoàn thành chuyển đổi cho hơn 70% khách hàng cá nhân hoạt động sang ứng dụng mới Techcombank Mobile trong Quý II/2022.

Ứng dụng Techcombank Mobile hiện đang đứng đầu bảng xếp hạng ngân hàng điện tử, với đánh giá 4,7/5 sao từ người dùng.

Dẫn dắt phương thức thanh toán tiêu dùng mới

Bên cạnh việc đi đầu trong quá trình số hóa dịch vụ ngân hàng, Techcombank cũng rất nhanh nhạy trong việc nắm bắt xu hướng thanh toán tiêu dùng của thị trường. Mới nhất, Techcombank đã hợp tác cùng tập đoàn Masan để kiến tạo hệ sinh thái WINLife cung cấp “Trọn Vẹn Điều Bạn Cần”, nơi hai thương hiệu hàng đầu trong lĩnh vực ngân hàng và bán lẻ cùng mang đến giải pháp thanh toán đặc quyền vượt trội cho mọi dịch vụ tài chính và phi tài chính đến khách hàng.

Từ 30 cửa hàng WIN đầu tiên hiện diện tại các khu đô thị lớn ở Hà Nội và TP Hồ Chí Minh, đến tháng 11, hệ sinh thái WINLife đã mở rộng đến thêm hơn 120 cửa hàng Winmart/Winmart+ tại Cần Thơ và Hải Dương, vượt xa kỳ vọng ban đầu. Theo dự kiến, Techcombank với hơn 300 chi nhánh tại các khu vực thành thị đông dân cư sẽ tích hợp với khoảng hơn 3.200 điểm bán VinMart+ trong thời gian tới, để mang hệ sinh thái WINLife đến với đa số người tiêu dùng Việt Nam trên toàn quốc.

Tham vọng của hai thương hiệu hàng đầu Techcombank và Masan là WINLife sẽ đáp ứng đầy đủ nhu cầu tiêu dùng thiết yếu của hơn 100 triệu người dân Việt Nam tích hợp cùng dịch vụ tài chính “Tiện hơn tiền mặt, lợi hơn tiền mặt”.

Không thể phủ nhận trải nghiệm mua sắm tiện lợi kết hợp phương thức thanh toán “một chạm”mới [Pay by Push] tại chuỗi cửa hàng WIN, đang tạo nên sức hút lớn, khi chỉ sau hơn một tháng “trình làng” mô hình WINLife, hơn 10.000 lượt hội viên WIN đã mở mới tài khoản tại Techcombank.

Khách hàng mở tài khoản thanh toán tại Techcombank còn được tối ưu hóa lợi ích cao nhất, khi nhà băng này tiên phong nâng lãi suất trên tài khoản tiền gửi thanh toán lên tối đa trần cho phép của Ngân hàng Nhà nước là 1%, không hạn chế số tiền gửi thanh toán tối thiểu.

Có thể nói, sức hút của hệ sinh thái WINLife đến từ chính những tiện ích vượt trội, khi khách hàng được đáp ứng mọi nhu cầu về hàng hóa thiết yếu, và dịch vụ tài chính ưu việt tại cùng một điểm chạm. WINLife còn được hưởng lợi từ nền tảng khách hàng rộng lớn sẵn có của Masan và Techcombank, khi VinMart đang có mặt trên ứng dụng với 9 triệu người dùng, trong lúc mạng lưới khách hàng của Techcombank đã chạm mốc con số hơn 10,4 triệu khách hàng.

|

Sức hút từ TPay “một chạm”

Chỉ sau 1 tháng triển khai, từ tháng 9 đến nay, tỷ lệ lũy kế hóa đơn sử dụng dịch vụ thanh toán không tiền mặt qua Techcombank (TPay) tại các cửa hàng WIN đã đạt ngưỡng gần 30%, vượt xa so với tỷ lệ 8% trước thời điểm khai trương. Riêng khu vực Hà Nội, phương thức thanh toán TPay “một chạm” [Pay by Push] trên Techcombank Mobile chiếm đến 50% hóa đơn tại một số cửa hang WIN. Techcombank cũng liên tục cải tiến chất lượng cho phương thức thanh toán đặc quyền này tại WIN khi thời gian hoàn tất mỗi hóa đơn chỉ còn vài giây, giúp giảm thời gian chờ đợi của khách hàng.

Chia sẻ về dịch vụ tài chính đặc quyền tại mô hình WINLife, ông Nguyễn Anh Tuấn – Giám đốc Phát triển và Quản lý hợp kênh - của Techcombank, cho biết: “Giải pháp thanh toán “một chạm” là phương thức thanh toán được Techcombank thiết kế dành riêng cho hệ sinh thái WINLife. Phương thức thanh toán mới giúp khách hàng WIN thêm động lực để chuyển từ thanh toán tiền mặt sang trực tuyến nhanh chóng – tiện lợi – bảo mật. Đây mới chỉ là bước đầu trong quá trình sáng tạo và phát triển sản phẩm giao dịch trực tuyến mới trên Techcombank Mobile, và chúng tôi sẽ tiếp tục nỗ lực để nâng cao trải nghiệm thanh toán trực tuyến đến khách hàng”.

Techcombank nhiều năm liền được công nhận là Ngân hàng được tín nhiệm nhất tại Việt Nam với chỉ số NPS (chỉ số tin tưởng và giới thiệu sử dụng thương hiệu) lên đến 83 điểm năm 2021, cao hơn nhiều so với mức trung bình của ngành là 69,3. Cam kết đem đến cho khách hàng những trải nghiệm vượt trội đã giúp Techcombank đạt được giải thưởng Euromoney “Ngân hàng tốt nhất Việt Nam”, một trong những giải thưởng uy tín hàng đầu thế giới trong ngành ngân hàng, trong 2 năm liên tiếp 2021, 2022.

Theo đánh giá của Chứng khoán VnDirect, Techcombank đã xây dựng được hệ sinh thái bền vững cùng các tập đoàn lớn tại Việt Nam, như Vingroup và Masan, từ đó có thể mở rộng tệp khách hàng, đồng thời giảm thiểu được rủi ro tín dụng. Khi cung cấp dịch vụ tín dụng cho các doanh nghiệp này, Techcombank có thể theo dõi tình hình hoạt động tài chính của khách hàng và đảm bảo rằng họ có đủ khả năng để thực hiện đầy đủ các nghĩa vụ trả nợ.

Mặt khác, ngân hàng có thể tiếp cận khách hàng có thu nhập cao, hay còn gọi là phân khúc khách hàng cao cấp (khoảng 93% danh mục cho vay bán lẻ của Techcombank đến từ tệp khách hàng này). Phân khúc khách hàng lý tưởng này có thể giúp ngân hàng quảng bá rộng rãi thẻ tín dụng, tăng doanh số bán bảo hiểm…